Vol.3: ミッシングミドルの解決/セッションまとめ その2(サンフランシスコ滞在)

ここまで2回にわたってSOCAPについて解説してきました。

2回目に続き、3回目もセッションについての解説です。

<記事について>

Vol.1:SOCAPとは?-概要、雰囲気、運営の様子Vol.2:セッションまとめ その1/コミュニティ開発・支援の文脈との接近

ではVol.3、書いてみたいと思います。

■Bridging the Missing Middle

参加したセッションは「Bridging the Missing Middle : Financing SGBs(in Emerging Markets)」です。

タイトルにあるSGBsとは、“small and growing business”の略です。

成長過程にあるビジネスに対して、資金的な観点から継続的なサポートを続け、いかに成長機会を提供していくか、いわゆる「死の谷」で終わらせないためには何が必要か、ということがテーマでした。

■登壇者の背景

司会者のAliceさんは、Grobal Development IncubatorのDirectorです。

https://globaldevincubator.org/

登壇者のChiris はOmidyar NetworkのImpact Investingのディレクター。USAIDのGlobal Development labからの転身とのことです。

Omidyar Networkは「philanthropic investment firm」ですね。インベスターとして実際に資金提供を行っている側です。

業界内では比較的有名な組織なので、知っている方もいらっしゃるかもしれません。

eBayの創業者であるPierre M. Omidyarさんが妻と共に立ち上げた非営利組織です。2004年に設立されて以降、営利組織にも非営利組織にも資金を提供しています。

Pierre M. Omidyarさんは個人としてもフィランソロピストとして有名ですね。

例えばMITの The Ethics and Governance of Artificial Intelligence Fundへの寄付や、母校であるTufts大学への寄付など、その合計額は既に$10.2billionを超えるとか…。

さてOmidyar Networkの現在のフォーカスエリアは

- Digital Identity

- Education

- Emerging Tech

- Financial Inclusion

- Governance & Citizen Engagement

- Property Rights

ほか、このセッションでは世界銀行やOPICからの参加者も登壇していました。

https://www.opic.gov/

SOCAP内にはOPICのブースも。

SOCAP内にはOPICのブースも。OPICはOverseas Private Investment Corporationの略で、1971年に誕生しています。

アメリカ政府の一部ですが独立した運営を行っていて、USの企業の新興市場への投資をサポートする機関です。

ファイナンスの提供(直接的な貸出しや保証など)、政治リスクの高い国で事業を行う場合の保険の提供、新興市場企業へ投資を行う際のプライベートエクイティに対するサポートなどを行っていて、ポートフォリオの4分の1はサブサハラ・アフリカ地域、3分の1は紛争地域とのことです

■議論のテーマ

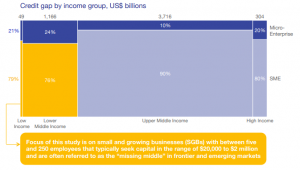

ここで議論されていたのは、「Bridging the Missing Middle」です。

すなわち、

- 伝統的な銀行融資で対応するにはリスクが高すぎる、あるいは規模が小さすぎる

- マイクロファイナンスでカバーするには大きすぎる

- 一般的なベンチャーキャピタルで支えるには、エグジットがイメージが持てない

という難点を持つSGBs(small and growing business)をどう支えていくか、という議論でした。

SGBsの定義

small and growing businesses (SGBs) with between five and 250 employees that typically seek capital in the range of $20,000 to $2 million and are often referred to as the “missing middle” in frontier and emerging markets

■SGBs

Omidyar Networkからは、SGBsを

- ハイグロースベンチャー

- コミュニティグループ

- マイクロエンタプライズ

- ダイナミックエンタプライズ

の4つに分けて資金提供のあり方を議論しているとの示唆がありました。

(例えばタイムフレームや提供方法、リスクの取り方など)

2はコミュニティをベースに事業をするタイプで、共益的な要素も含むもの。地元資本との協調が鍵。

3は規模がそこまで大きくないため、資金提供規模が大きめのマイクロファイナンスでもカバーできることがままある、

4は途上国においてGDPの成長に直結するような破壊的イノベーションを提供する事業者。ビジネス環境によってはVCで対応可能

という整理です。

OPICからは自らが行うDevelopment Impact Loanの紹介や、組成の際にインパクトインベスターとどのように情報共有を行っているか、実際の商品の際に資金提供の形などについての紹介がありました。

また実際にOmidyar Networkと行っている協調投資についても言及がありました。

■セッションでの議論の主題

このセッションで議論されていたのは

- 投資家の協調行動とその際の役割分担、リスクの取り方

- 投資先への経営支援

- 各国(現地)のインターミディアリとのコミュニケーション

となどです。

セッション中は、登壇者の一人であるInvestisseurs & Partenaires (I&P)という、主にアフリカに投資を行っているインパクトインベストメンターからの発言が深淵でした。

彼らは2002年からインパクト投資を行っているとのことで、その頃にはインパクト投資という言葉はなかったこと、しかし当時から議論されていることは変化していない、と断言していました。

一方で

- プレーヤーの多様化と拡大、活用できる金融ツールの増加、流入してくる貨幣の絶対量の増加が顕著であること

- そうした環境の中では投資先への経営支援がますます重要となっていること

- 一方で現地のマイクロエンタプライズに対するコミュニケーションは商習慣も含めて先進国の論理が通じないことも多く、インパクト投資家がどれだけ忍耐強くいられるかということが大切だということ

が彼の発言に関する私なりの理解です。

この点は、前回記載した先進国の貧困衰退地域におけるコミュニティベースでの取り組みと相通じるものを感じました。

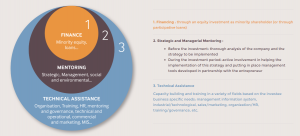

なお、I&Pは、1.Finance、2.Mentoring、3.Techinical Assistanceの4つを行っていて、約5年程度のインベストメントが主とのこと。

http://www.ietp.com/en/node/2118/#modele-section

投資金額は3万~500万ユーロ程度で、登壇中はカメルーンやブルキナファソ、セネガルでの投資例についての紹介がありました。

途上国での投資に関する議論が中心だったので、今回のパネルディスカッションが直接的に日本とつながるわけではないですが、Missing Middleというテーマそのものは非常に重要で、議論している事項そのものは共通性があると感じました。

■セッションのバックグラウンドペーパー

またこのパネルそのものの設立経緯がユニークで、The Collaborative for Frontier Financeというネットワーク組織での議論を基にしているとのことです。

https://www.frontierfinance.org/

同ネットワークでは、SGBsが直面しているファイナンスギャップの解決を目的に継続的にディスカッションを重ねているとのことです。

また今回のパネルディスカッションの背景には、下記のレポートが存在します。

THE MISSING MIDDLES

~Segmenting Enterprises to Better Understand Their Financial Needs~https://www.frontierfinance.org/missing-middles

SOCAPでは、本パネルのように、発行されたレポートの結果を踏まえてパネルが組まれているセッションが複数見られました。

こうしたナレッジの共有は、良質な知見や地域性を超えた普遍的課題への解を得るという意味でも意義があると感じたセッションでした。